En este post definitivo entenderás qué es Uniswap V3, cuáles son los cambios que plantea con respecto a la versión anterior y cómo puedes beneficiarte de sus nuevas pools de liquidez.

¿Qué es Uniswap?

Uniswap es un protocolo de intercambio P2P descentralizado de tokens ERC-20 de la cadena de bloques de Ethereum. Los usuarios pueden aportar liquidez en el protocolo gracias a los contratos inteligentes para que puedan realizarse las operaciones de los traders.

A diferencia de los exchanges centralizados (CEX) que utilizan sus order books para crear un mercado en el que se puedan intercambiar criptomonedas junto a la oferta y la demanda, Uniswap y los exchanges descentralizados (DEX) utilizan un sistema de mercado automatizado AMM (Automated Market Maker) ejecutable gracias a los contratos inteligentes. Esto hace posible un intercambio a cualquier usuario sin importar su localización o sus parámetros y sin ningún intermediario.

El protocolo fue creado por Uniswap Labs y lanzado en noviembre de 2018, su token UNI se emitió mediante un airdrop a todos aquellos elegidos que participaron en su lanzamiento con gran éxito. Trajo la innovación de las finanzas descentralizadas y fueron pioneros en marcar tendencia sobre este sector, su código es abierto y gratuito por lo que muchas empresas adoptaron su tecnología para crear sus propias plataformas de finanzas descentralizadas.

El protocolo no es actualizable por lo que se debe crear una nueva versión del código cada vez que los desarrolladores quieran implementar nuevas funciones, esta es la razón por la que Uniswap ha lanzado sus tres versiones.

En Uniswap V1 el protocolo permitía a los usuarios crear piscinas de liquidez con pares derivados de ETH cómo ETH/USDT, ETH/UNI, ETH/USDC con los que los traders podían operar de forma descentralizada.

La segunda versión, Uniswap V2 trajo la posibilidad de crear pares de criptomonedas independientes a ETH cómo UNI/USDT, BAT/USDC, UNI/BAT, y además nosotros podíamos crear nuestras propias piscinas de liquidez para brindar del intercambio a los usuarios.

Su última versión, y de la que hablaremos hoy, Uniswap V3, trae la innovación de la liquidez concentrada que optimizará mejor la liquidez que aporten los usuarios dentro de un rango de precios seleccionado. Son los primeros en lanzar esta nueva tecnología y podría traer mayor adopción a sus protocolos gracias a sus nuevas funciones.

>> Pruébalo GRATIS aquí

¿Cómo funciona Uniswap V3?

La versión Uniswap V3 Core fue lanzada el 5 de mayo, su código también es abierto y gratuito pero esta vez los desarrolladores han decidido privatizarlo bajo la licencia Business Source License para que su comunidad sea la primera en disfrutar de sus nuevas funciones y evitar un hundimiento de su protocolo en otras plataformas de finanzas descentralizadas, también aporta seguridad evitando que a modo de comercializarlo se puedan tener en cuenta posibles errores inesperados. Esta licencia tiene un periodo de vencimiento de 2 años con opción de modificarse si así lo consideran sus desarrolladores.

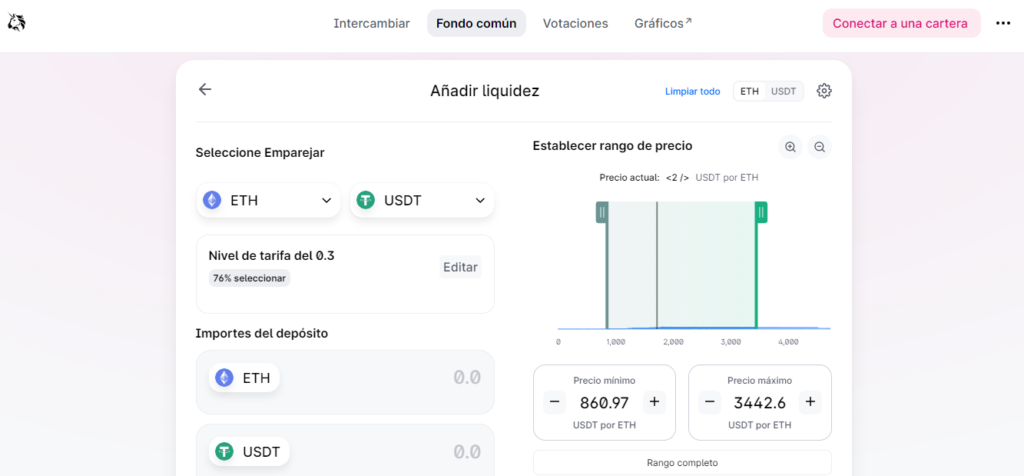

Uniswap V3 corre bajo la capa 1 de Ethereum y es compatible con otras cadenas de bloques como Optimist y Polygon. Los usuarios pueden sacar mejores rendimientos de su liquidez al concentrarla en ciertos rangos de precios específicos, también pueden seleccionar los distintos niveles de tarifas que quieren recibir por el uso de su liquidez en el protocolo.

Los usuarios pueden optar por tres niveles de tarifas distintas; 0,05%, 0,3% y 1%, según si consideran que deben exponerse a pares más o menos volátiles, por tanto, tomar mayores o menores riesgos. El protocolo impondrá cierta tarifa de forma automática y justa, para pares más estables la mejor opción será elegir una tarifa baja para asegurarnos de que los traders hacen uso de nuestra liquidez, y para pares más exóticos y volátiles se recomienda usar tarifas más altas.

La pool de liquidez concentrada

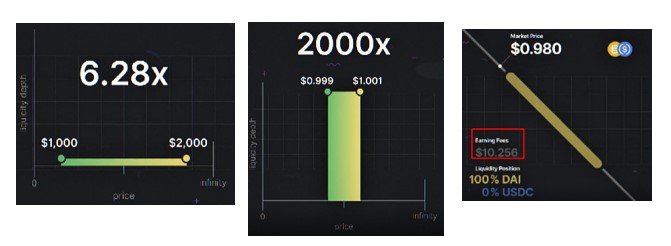

En la versión 2 de Uniswap, y en todos los protocolos DeFi, la liquidez que aportamos en los pools se utilizaba en un rango de precios de entre 0 a infinito, así que la cantidad de recompensas obtenidas se medía según nuestro nivel de participación en el pool. Debido a esto los usuarios asumen mayor riesgo al bloquear su capital por un largo periodo de tiempo, pudiendo asumir mayores pérdidas impermanentes a pesar de las recompensas obtenidas.

En Uniswap V3 podemos concentrar la liquidez que aportamos en ciertos rangos de precios personalizados, de esta manera nuestro capital generará los rendimientos según nuestra aportación en estos rangos de precios. Al tener mayor participación sobre ciertos rangos nuestra participación y nuestras recompensas serán mayores y podremos distribuir nuestra liquidez en distintos rangos diferentes.

Los rendimientos obtenidos se verán multiplicados cuánto más concentrada esté nuestra liquidez. En el caso de que el precio del activo salga del rango establecido dejaremos de recibir rendimientos y nuestra liquidez quedará inactiva hasta que el precio del activo vuelva al rango establecido o modifiquemos sus precios.

En la V2 debíamos aportar mayor capital si queríamos mayor participación, y por ende, mejores rendimientos, en la V3 solo deberemos aplicar rangos de precios más estrechos para generar mejores rendimientos con menos capital disponible. A continuación, exponemos un ejemplo práctico;

Alice y Bob quieren participar en el protocolo de Uniswap y aportar liquidez en el par ETH/DAI. Alice utilizará la V2 para aportar 1 M de dólares en el pool con un rango de precios infinito, al cabo de un año su capital habrá generado un 50% de rentabilidades habiéndose utilizado solo un 15,9% de su capital en los intercambios. Por otra parte, Bob ha decidido aportar un total de 183.500$ en el mismo pool de ETH/DAI en la V3 entre los rangos de precio de 1000$-2500$ de Ethereum. Al pasar un año, y mientras Ethereum se haya mantenido en el rango establecido, Bob habrá generado hasta un 314% de rentabilidades sobre su capital aportado y se habrá utilizado el 100% de su liquidez en los intercambios realizados en el rango de precios.

Liquidez no-fungible (NFTs)

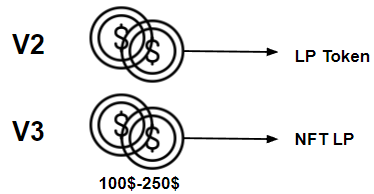

Como sabemos, al proveer liquidez en un protocolo recibimos tokens LP (Liquidity Provider) que representan nuestra aportación en los pools. Todos estos Tokens LP son iguales fungibles entre ellos para cada usuario que participe en el mismo pool de liquidez. En el caso de Uniswap V3 debido a los rangos de precios personalizados cada token LP que reciba un usuario dejará de ser fungible y de representarse como un token ERC-20, ya que cada grupo de LP tokens representará su aportación dentro de su rango de precios.

Se trata de un concepto innovador derivado de la liquidez concentrada, más adelante planean poder incorporar nuevas funciones para nuestros LP tokens no fungibles.

Los Oráculos TWAP

Algunos protocolos de finanzas descentralizadas incorporan oráculos VWAP (precio ponderado por volumen) para abastecer de la cotización de los activos en sus exchanges descentralizados. Los oráculos VWAP como Chailink recoge la información de forma geográfica entre diferentes nodos independientes para ofrecer su información, este proceso puede ser algo costoso y nos pueden repercutir con mayores comisiones en los intercambios para los usuarios.

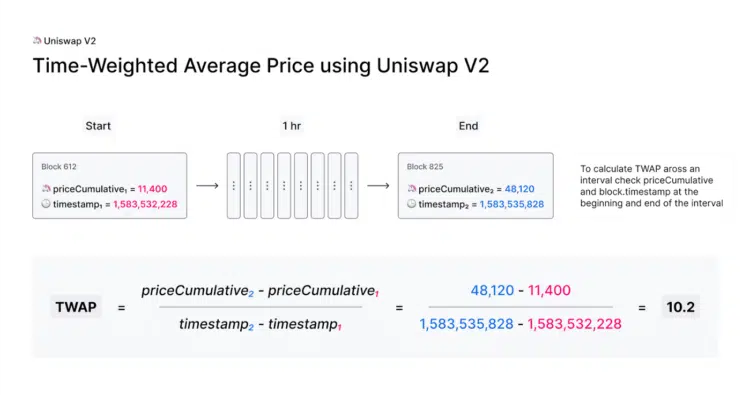

Uniswap utiliza oráculos TWAP (precio promedio ponderado en el tiempo) para ofrecer las cotizaciones de los activos en su plataforma. Estos oráculos calculan el precio promedio de un activo dentro de un periodo de tiempo entre la cotización del activo al inicio de un nuevo bloque y su cotización en la última transacción del bloque anterior. Este mecanismo otorga mayor fluidez en las cotizaciones y mayor seguridad ante posibles ataques que puedan manipular los precios.

Te puede interesar…