En este post hablaremos de MakerDAO, el protocolo que se encarga de la gestión y desarrollo de la stablecoin DAI. Además, analizaremos en detalle las implicaciones de sus colaboracionas con compañías del sector para valorar su futuro.

¿Qué es MakerDAO?

MakerDAO es una organización descentralizada autónoma (DAO) que desarrolla Maker Protocol, una plataforma de software que ofrece soluciones fintech a sus usuarios, siendo la stablecoin DAI la principal de ellas.

DAI es una stablecoin vinculada al dólar estadounidense que está gestionada por la comunidad de MakerDAO y cuya vinculación se basa en un colateral formado por diversas criptomonedas.

Para la gobernanza de la DAO, MakerDAO utiliza el token MKR que sirve principalmente para hacer votaciones (otorga derechos de votación). Si bien este token no genera dividendos, su valor puede apreciarse conforme aumenta el uso de DAI.

>> Pruébalo GRATIS aquí

DeFi Centralizado: la nueva tendencia que ha llegado para quedarse.

Es posible que este post pueda generar ciertas suspicacias, espero no herir demasiado a los adalides de la descentralización.

Hace unos días aparecía la noticia de que MakerDAO y Coinbase han alcanzado un acuerdo para que ésta última custodie 1.600M en USDC (la stablecoin de Circle, también centralizada) que ahora están en posesión de MakerDAO.

Este servicio se haría a través del servicio de custodia que Coinbase ofrece a sus clientes institucionales (fondos, family offices, etc.).

Conviene hacer un pequeño parón para aclarar ciertos conceptos. MakerDAO utiliza la stablecoin USDC (entre otras) para mantener la paridad de su stablecoin (DAI) en el entorno del 1:1 frente al dólar.

Hasta aquí todo bien, puesto que el USDC ha demostrado ser una stablecoin estable (la redundancia es muy necesaria en este caso, a tenor de lo que sucedió con la stablecoin de Terra) y está haciendo las cosas bien a nivel regulatorio.

El problema radica en que este movimiento (que ha sido votado y aceptado por los usuarios de MakerDAO) añade una capa centralizada a algo que no debería serlo.

DeFi = Finanzas Descentralizadas, ¿o no tanto?

El leitmotiv del DeFi es, precisamente, que no están centralizadas. La palabra centralización tiene muchos matices pero en este ámbito se basa, principalmente, en el hecho de ningún humano tenga interacción con los activos (y en caso de necesitar tenerlo, debe ser aprobado por la comunidad mediante un algoritmo/normas de vigilancia descentralizada).

Por lo tanto, si MakerDAO realiza todo este proceso pero luego entrega los activos que custodian sus smart contracts a una entidad centralizada, ¿sigue siendo DeFi? Para mí, la respuesta está clara.

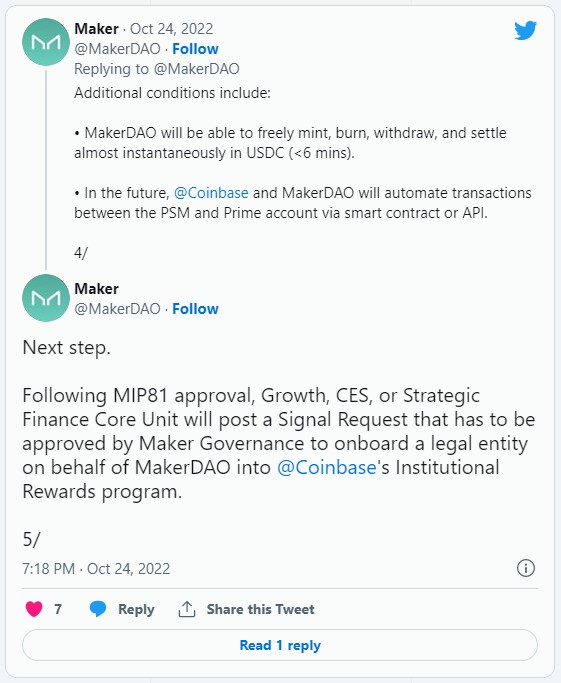

Y el motivo es el siguiente: más allá de que se puedan automatizar todos los procesos posibles (dudo que se alcance el 100%), lo cierto es que con la votación afirmativa de este movimiento, MakerDAO va a necesitar crear una entidad legal (probablemente una compañía de responsabilidad limitada) para poder disfrutar de este servicio ofrecido por Coinbase.

El acuerdo entre MakerDAO y Coinbase

El objetivo del acuerdo es que Coinbase provea su servicio de tipo institucional a MakerDAO, gestionando 1.600 millones de dólares de USDC pertenecientes al tesoro de MakerDAO y ofreciéndole una rentabilidad del 1,5%.

La propuesta fue ratificada por el 75% de votos a favor por parte de la comunidad de MakerDAO. La propuesta había sido lanzada el 6 de septiembre de 2022.

Esta cantidad de USDC representa el 30% de todos los USDC que el protocolo mantiene para colateralizar DAI y que ésta mantenga su vinculación 1 a 1 con el dólar estadounidense.

Maker en este caso no pagará una comisión por este servicio y la comunidad podrá votar si mantener el servicio después del periodo de prueba.

Conclusiones

¿Es este un buen o mal movimiento por parte de MakerDAO? Es pronto para saberlo.

Por el momento, según fuentes de Maker, el ingreso de los rendimientos por la custodia que ofrece Coinbase “permite a Maker avanzar aún más en su misión general de crear un futuro financiero global y sin confianza basado en rieles descentralizados”.

Además, MakerDAO anunció que compraría aprincipios de este mes 500 millones de dólares en bonos corporativos y del Tesoro estadounidense a corto plazo.

Eso hace que las noticias de Coinbase de hoy sean otro movimiento hacia entidades y activos centralizados, lo que aparentemente va en contra de los comentarios del cofundador de MakerDAO, Rune Christensen, de que DAI debería deshacerse de USDC.

Lo que sí es cierto es que queda claro que ya son varios los proyectos DeFi que triunfan, es decir, que de verdad generan un cashflow desde hace años (dentro de la juventud del mundo DeFi) y que se están moviendo al mundo centralizado (AAVE busca ofrecer servicios institucionales, aliándose con actores del mundo tradicional para hacerlo).

¿Por qué ocurre todo esto? Pues, en mi opinión, por 2 motivos principales:

1) Los protocolos DeFi que triunfan acaban siendo “too big to forget about them”, es decir, llaman la atención de reguladores y otros agentes económicos.

2) El modelo DeFi tiene una tasa de fallo aún demasiado alta que a menudo no ofrece las garantías necesarias para que el sector escale. Y en la necesidad de ganar credibilidad, surgen alianzas con el CeFi o TradFi.

La pregunta es: ¿serán estos movimientos un cambio a largo plazo?

Lo veremos…

Te puede interesar…