ARTÍCULO DE OPINIÓN

Escrito por Eduard Pérez – Inversor profesional

Menuda semana hemos tenido en las cryptos.

FTX, el exchange que llegó a valer 32.000 millones de dólares (según la valoración de la última ronda de financiación) ahora está valorado en 1 dólar. Terrible.

Por internet ya rondan capturas del procedimiento que FTX ha comenzado para declararse en bancarrota y, para más inri, parece ser que un día después de declararse en bancarrota el exchange ha sufrido un hackeo por valor de 600 millones de dólares. La tormenta perfecta.

Como era de esperar ante toda esta situación, el exchange ha recurrido a la misma estrategia que han hecho sus homólogos en situaciones similares: cerrar el grifo del dinero.

Las causas del colapso de FTX

La pregunta es: ¿cómo se ha podido llegar a esto?

Lo cierto es que esta situación no es tan insólita como parece. Quizás te suene el caso de Bill Hwang de Archegos Capital. Hace un año, ocupó los titulares porque destruyó su fortuna de 20.000 millones de dólares en SOLO dos días.

Increíble…

El problema de Bill era algo similar al problema de FTX: tenía una gran cantidad de dinero concentrada en acciones muy ilíquidas.

Por ejemplo, Archegos tenía el 70% de las acciones de una compañía educativa china llamada GSX Techedu, la cual era bastante ‘oscura’. En principio, esto permetía a Archegos controlar prácticamente el precio de la acción porque podía controlar la emisión de estas acciones al mercado.

Sin embargo, Bill quiso ser más ambicioso y usó estás acciones para pedir préstamos.

Y no lo hizo solo con un banco: usó el mismo colateral (las mismas acciones) para pedir dinero en distintos bancos. Los bancos no se suelen hablar entre ellos, así que no sabían que el aval que sustentaba los préstamos ya estaba siendo usado en otras operaciones similares.

Gracias a estas operaciones (y a que el mercado estaba alcista) sobre el papel Bill Hwang multiplicó por 30 su fortuna.

Pero todo era humo.

Porque el único motivo por el que esas acciones valían tanto era porque Archegos controlaba el mercado entero. Y pasó lo que tenía que pasar: cuando el mercado se dio cuenta, todo se vino abajo debido a las ventas.

El valor de las acciones se desplomó y los prestamistas liquidaron sus operaciones, forzando aún más la caída del mercado. Archegos y Bill Hwang estaban en bancarrota.

Volvamos a FTX.

A diferencia de Hwang, FTX no tuvo que inflar acciones, sino que hizo algo mucho más fácil: infló su propio token el FTT y lo utilizó para poder usar los fondos de sus usuarios en otras operaciones arriesgadas:

- FTX emite el token FTT.

- Alameda Research, firma de trading que pertenece al CEO de FTX, los compra baratos.

- FTX infla el precio del FTT controlando su (escasa) oferta.

- Una vez el precio sube, Alameda deposita los tokens FTT como colateral y pide prestados BTC, ETH y stablecoins para hacer operaciones.

Es exactamente lo que hizo Bill Hwang, pero en este caso los prestamistas son los usuarios de FTX (sin tener conocimiento de ello).

>> Pruébalo GRATIS aquí

Binance finalmente no compra FTX

Y precisamente eso (y quizás más cosas) es lo que habrá visto Binance en los libros de cuentas de FTX, haciendo que se tire atrás en la compra (rescate) de Binance. Se comenta que el agujero es mayor de 10.000 millones de dólares…

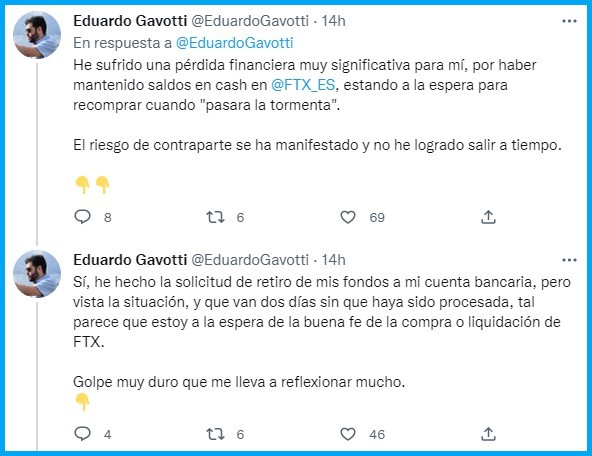

Lo que probablemente ocurra es que los clientes de FTX tengan que recurrir a los tribunales para recuperar parte o totalmente sus depósitos.

De ser así, esperemos que los tempos no se alarguen tanto como en el caso de Mt. Gox, cuyos acreedores aún no han recibido sus activos y ya ha pasado casi una década (si te interesa saber más sobre el caso Mt. Gox, aquí tienes un vídeo donde lo explico).

El problema de toda esta situación es que va a contagiar a todo el mercado, aunque a nivel contable no tengan nada que ver con FTX. La liquidez en los libros de órdenes va a desaparecer y probablemente se forzarán nuevas liquidaciones.

Es más, muy posiblemente este suceso provoque un “efecto consciencia” en la comunidad crypto, especialmente en lo que respecta a la custodia de las criptomonedas por parte de los exchanges. Ya estamos viendo los primeros retiros masivos (por ejemplo en Crypto.com) y muy probablemente veremos más en los próximos días.

Sin embargo, esto puede ser un punto para que el mercado se limpie y lleguen tiempos mejores, especialmente si la Fed pivota su política restrictiva en algún punto de 2023…

Las criptomonedas deben estar en tu wallet

???? MORALEJA: Si no tienes las claves, no son tus criptomonedas.

Sí, ya sé que esta frase la has oído mil veces.

Pero precisamente si la repetimos mil veces más es porque las personas solemos cometer los mismos errores una y otra vez.

Los exchanges están hecho para intercambiar, no para custodiar. Su modelo de negocio se basa en promover que sus usuarios hagan las máximas operaciones posibles. Y eso es porque el modelo de negocio de los exchanges son las comisiones de las operaciones que realizan sus usuarios.

Dicho de otra manera: un usuario que mantiene sus criptomonedas custodiadas en un exchanges sin operar se convierte en un gasto.

Y el problema es que muchas personas hacen esto. Y los exchanges deciden que sacar rendimiento a estas criptomonedas prestándolas a terceros (o a ellos mismos) para tratar de obtener una rentabilidad.

Total, nadie las está usando, ¿verdad?

El problema aparece cuando estas operaciones salen mal. Ahí es cuando el castillo de naipes de derrumba…

Y esto suele suceder mucho en mercados bajistas, puesto que la volatilidad hace que las valoraciones de los activos caigan.

Así que hazte un favor: si no vas a usar tus criptomonedas para sacarles un rendimiento lo suficientemente atractivo como para que merezca la pena el riesgo, guárdatelas en tu wallet.

A largo plazo, será la decisión más rentable.

En el programa educativo Mastering Crypto catalogamos las inversiones por riesgo de custodia, lo cual nos ha resultado especialmente bien a la hora de gestionar nuestro portafolio. En el próximo mail te explicaré cómo lo hacemos.

Te puede interesar…